Customer Lifetime Value (CLV): la métrica que convierte ventas puntuales en crecimiento rentable

Cuando una empresa entiende bien el Customer Lifetime Value (CLV), deja de obsesionarse con “la próxima venta” y empieza a gestionar la relación con cada cliente como un activo a largo plazo. Ese cambio de enfoque ayuda a crecer de forma rentable: priorizas a los clientes adecuados, ajustas mejor tu inversión y tomas decisiones más inteligentes en marketing, ventas y fidelización.

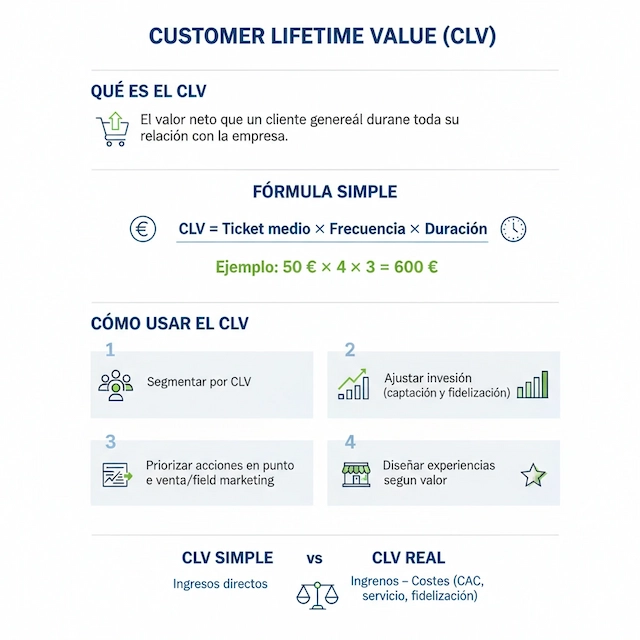

Qué es el customer lifetime value (CLV)

El customer lifetime value, también llamado valor de vida del cliente, es la estimación del ingreso total que un cliente generará durante toda su relación con tu empresa, menos los costes asociados a captarlo, atenderlo y mantenerlo fiel. No se trata de cuánto compra hoy, sino de cuánto valor puede aportar a lo largo del tiempo.

Dicho de forma práctica: el CLV te ayuda a responder una pregunta clave: “¿Cuánto me compensa invertir en este cliente o segmento?”. Con esa respuesta, puedes diseñar campañas más eficientes, mejorar tu estrategia comercial y enfocar tus recursos en los clientes que realmente impulsan el negocio.

Definición sencilla de CLV (con ejemplo)

Una forma simple de entender el CLV es esta:

CLV = valor medio de compra × frecuencia de compra × duración de la relación

Ejemplo rápido:

Si un cliente gasta de media 50 €, compra 4 veces al año y se mantiene 3 años, su CLV estimado sería:

50 × 4 × 3 = 600 €

Si además inviertes 80 € entre captación y fidelización, el valor “real” para el negocio no son 600 €, sino 600 € menos esos costes.

Por qué el CLV es clave para marketing y ventas

Medir el CLV es importante por una razón simple: no todos los clientes valen lo mismo, ni requieren la misma inversión.

A veces un cliente con tickets pequeños pero recurrentes, o que recomienda a otros, puede ser más valioso que quien hace una compra grande y desaparece. Cuando las marcas empiezan a trabajar con CLV, el enfoque cambia de “vender más” a “crear relaciones más rentables”. Eso suele traducirse en:

- Campañas más segmentadas (menos “café para todos”).

- Mejor asignación de presupuestos.

- Acciones de fidelización con un objetivo claro.

- Experiencias más coherentes en punto de venta y en activaciones presenciales.

Cómo se calcula el customer lifetime value

No existe una única fórmula universal. Lo importante es entender que el CLV es una estimación dinámica: cambia si mejoras la retención, ajustas precios, amplías catálogo, introduces servicios o modificas tu estrategia comercial.

Fórmula básica paso a paso

- Valor medio de la compra (ticket medio)

- Frecuencia de compra (por año, trimestre, etc.)

- Duración de la relación (años de permanencia media)

Con esa aproximación ya puedes comparar segmentos: si uno tiene CLV de 1.000 € y otro de 200 €, no deberían recibir el mismo esfuerzo comercial, incentivos ni inversión en marketing.

Del CLV simple al CLV real

El cálculo básico no tiene en cuenta los costes. Para tomar decisiones más finas conviene trabajar también con un CLV real, que descuenta los gastos necesarios para conseguir y retener a esos clientes.

En la práctica, muchas empresas trabajan con dos niveles:

| Tipo de CLV | Qué incluye | Para qué es útil |

| CLV simple | Ingresos estimados por cliente (valor medio × frecuencia × duración) | Comparar segmentos y priorizar acciones comerciales a alto nivel |

| CLV real | Ingresos menos costes de captación, servicio y fidelización | Medir rentabilidad neta y decidir cuánto invertir por cliente |

En Prosales, cuando trabajamos con marcas de gran consumo o tecnología, solemos partir de un CLV simple para segmentar y después profundizamos en el CLV real en los segmentos prioritarios, incorporando costes de campañas, personal en punto de venta y acciones de marketing experiencial.

El cálculo básico no descuenta costes. Para decisiones más precisas conviene trabajar también con un CLV real, restando:

- Coste de adquisición (CAC)

- Costes de servicio/atención

- Costes de fidelización (beneficios, campañas, experiencias)

Muchas empresas trabajan con dos niveles:

- CLV simple: para comparar segmentos y priorizar a alto nivel.

- CLV real: para decidir cuánto invertir y medir rentabilidad neta.

En la práctica, suele funcionar empezar por un CLV simple (rápido y útil) y profundizar solo en los segmentos prioritarios incorporando costes.

CLV: una forma distinta de mirar el negocio

El CLV no es solo un KPI para informes. Es un cambio de mentalidad: cada cliente pasa de ser una transacción a ser una relación.

Cuando incorporas CLV en tu estrategia, dejas de preguntar “¿cuánto vendí con esta campaña?” y empiezas a pensar “¿cómo impactó esta campaña en el valor futuro de mis clientes?”. Esa perspectiva mejora la rentabilidad porque refuerza lo que más pesa en el largo plazo: retención, recurrencia y recomendación.

Relación entre CLV, fidelización y experiencia de cliente

La forma más directa de aumentar el CLV es mejorar la fidelización. Si el cliente permanece más tiempo y compra más a menudo, su valor de vida crece incluso sin subir el ticket medio.

Aquí entran palancas como:

- Programas de fidelización bien diseñados

- Promociones segmentadas

- Experiencias de marca relevantes

- Presencia activa en el punto de venta (formación, demostraciones, activaciones)

Cuando estas tácticas son coherentes con el posicionamiento, los clientes repiten más y recomiendan más… y el CLV se dispara.

Cómo usar el CLV para maximizar el valor de tus clientes

Calcular el CLV es el primer paso. El impacto real llega cuando lo conectas con decisiones operativas.

1) Segmentar por CLV

Clasifica clientes (o puntos de venta/canales) por alto, medio y bajo CLV, y cruza con variables útiles: zona, canal, categoría o comportamiento. Esto te ayuda a ver dónde se concentra el valor y a priorizar recursos.

2) Ajustar la inversión de captación y fidelización

Con CLV por segmento, defines cuánto estás dispuesto a invertir. Si un segmento tiene CLV de 800 €, quizá tenga sentido invertir 150 € en captación/experiencia. Si otro tiene 120 €, esa inversión sería desproporcionada.

Este enfoque evita un error común: gastar lo mismo en todos los clientes “porque sí”.

3) Priorizar acciones en punto de venta y field marketing

El CLV también sirve para decidir dónde activar la marca y con qué intensidad. No todos los canales o retailers atraen el mismo tipo de cliente ni el mismo valor futuro.

Con CLV como brújula, las activaciones presenciales se diseñan para:

- Captar clientes de mayor potencial

- Aumentar recurrencia

- Mejorar percepción de marca

- Abrir nuevas categorías dentro de la misma marca

4) Diseñar experiencias según valor del cliente

No tiene sentido ofrecer lo mismo a todos.

- Clientes de alto CLV: experiencias exclusivas, personalización, acceso anticipado, atención preferente.

- Clientes de menor CLV: comunicación estándar y ofertas más generales (con foco en eficiencia).

Ejemplos prácticos de estrategias para aumentar el CLV

Ejemplo 1: marca de gran consumo en retail

Una marca detecta que muchas ventas vienen de compras puntuales en promo. El CLV es bajo porque no hay repetición. Solución: concentrar recursos en los puntos de venta con más potencial de recurrencia y reforzar visibilidad en lineal, activaciones en tienda y degustaciones con promotores formados. Objetivo: convertir compradores ocasionales en habituales aumentando frecuencia.

Ejemplo 2: marca tecnológica con servicio posventa

Ticket alto, poca frecuencia. Con CLV se identifican palancas: accesorios, servicios, renovación anticipada, extensiones de garantía. Con demos y programas de actualización para clientes existentes, se alarga la relación y aumenta el valor total sin depender solo de la primera venta.

Ejemplo 3: servicios B2B

El CLV revela que ciertos clientes medianos y estables aportan más valor que grandes cuentas volátiles. Se priorizan visitas, eventos y acciones presenciales en esos segmentos para construir relaciones duraderas y rentables.

Cómo empezar a trabajar el CLV en tu empresa

No necesitas un modelo perfecto desde el día uno. Lo útil es empezar con lo que ya tienes y mejorar por iteraciones:

- Reúne datos básicos: ticket medio, frecuencia y duración por segmento/canal.

- Calcula un CLV simple (aunque sea aproximado).

- Segmenta por valor (alto/medio/bajo).

- Asigna acciones concretas a cada segmento (captación, fidelización, experiencias).

- Mide impacto (recurrencia, ticket, retención).

Refina incorporando costes para acercarte al CLV real.

CLV y field marketing: pensar en relación, no en acciones sueltas

Si el field marketing y el marketing experiencial buscan impacto en el mundo físico, el CLV te ayuda a decidir dónde estar, cómo estar y con qué intensidad. Cuando pones el valor de vida del cliente en el centro, tus activaciones dejan de ser acciones aisladas y pasan a formar parte de una estrategia continua: captar mejor, fidelizar mejor y construir relaciones rentables durante años.